Den store depression

Alle økonomiske krisers moder efterlod investorerne med kun støvet tilbage. Aktierne blev slagtet med et kursfald på hele 86 procent fra september 1929 til juli 1932.

Forud for det gigantiske kursskred gik ’de brølende 20’ere’. En periode, hvor USA oplevede uhørt stor økonomisk fremgang med eufori og optimisme. Folk lånte for meget i bankerne, og virksomhederne havde investeret alt for meget for lånte penge.

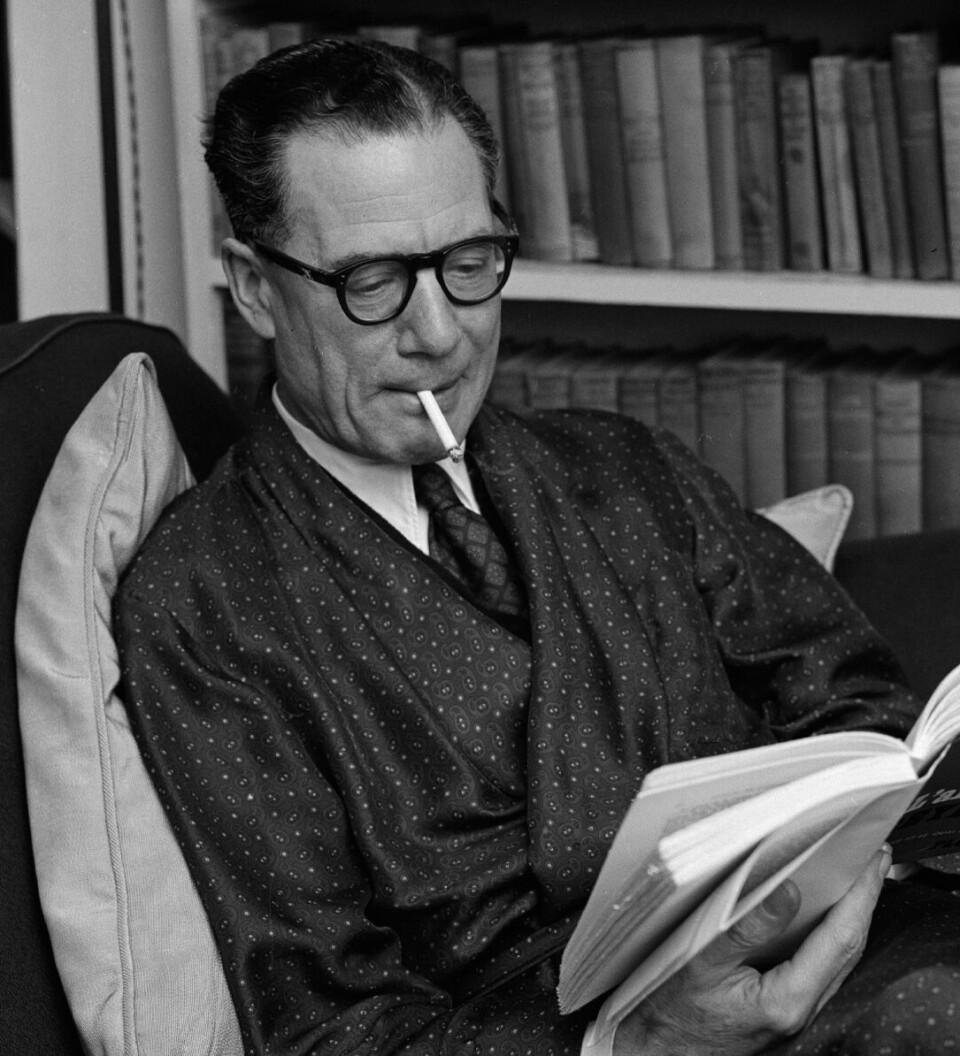

”Amerikanerne troede, de kunne gå på vandet, og at alle investeringer kun kunne vokse. Det skabte en finansiel boble, og det gjorde USA til arnestedet for krisen, som efterfølgende spredte sig til hele verden,” fortæller professor emeritus ved Roskilde Universitet, Jesper Jespersen.

Da økonomien ikke længere kunne bære i 1929, og boblen bristede, faldt det amerikanske BNP cirka en tredjedel, og arbejdsløsheden steg til 25 procent. Flere tusinde banker gik konkurs, folk måtte forlade hus og hjem, og mange amerikanere flyttede i teltlejre uden for byerne.

”Det er den økonomiske krise i de seneste 100 år, der har haft de største menneskelige omkostninger. Millioner mistede jobbet, og mange af dem, der ikke gjorde, gik voldsomt ned i løn. Folk havde ingen penge og kunne ikke betale boliggæld og husleje. Så faldt boligpriserne, og man kunne ikke sælge sit hus. Folk mistede deres formuer med et snuptag,” siger chefstrateg hos pensionsselskabet Velliv, Henrik Henriksen.

Når krisen fik lov at køre helt ud over skrænten, skyldtes det også, at der blev ført en meget stram pengepolitik.

”Det var en stor fejl, at USA’s forbundsbank først i 1932 begyndte at lempe pengepolitikken. Det var nok den krise, der lærte os, at i krisetid skal man øge pengeudbuddet ved fx at sætte renterne ned og stille nærmest ubegrænsede lånemuligheder til rådighed,” siger cheføkonom i Nordea, Helge Pedersen.

Økonomien vendte først rundt, da præsident Roosevelt kom til i 1933. Med en offensiv finanspolitik satte han gang i infrastrukturprojekter med anlægning af blandt andet veje, broer og dæmninger.

Korrigeret for købekraft indhentede aktierne først det tabte i 1946.

Anden verdenskrig

45 procent var aktierne allerede dykket fra 1937 til 1939. Efter nogle få måneder med stigninger indledte aktierne en ny, langstrakt nedtur efter tyskernes invasion af Polen i september 1939. Frem til april 1942 faldt aktierne yderligere 43 procent.

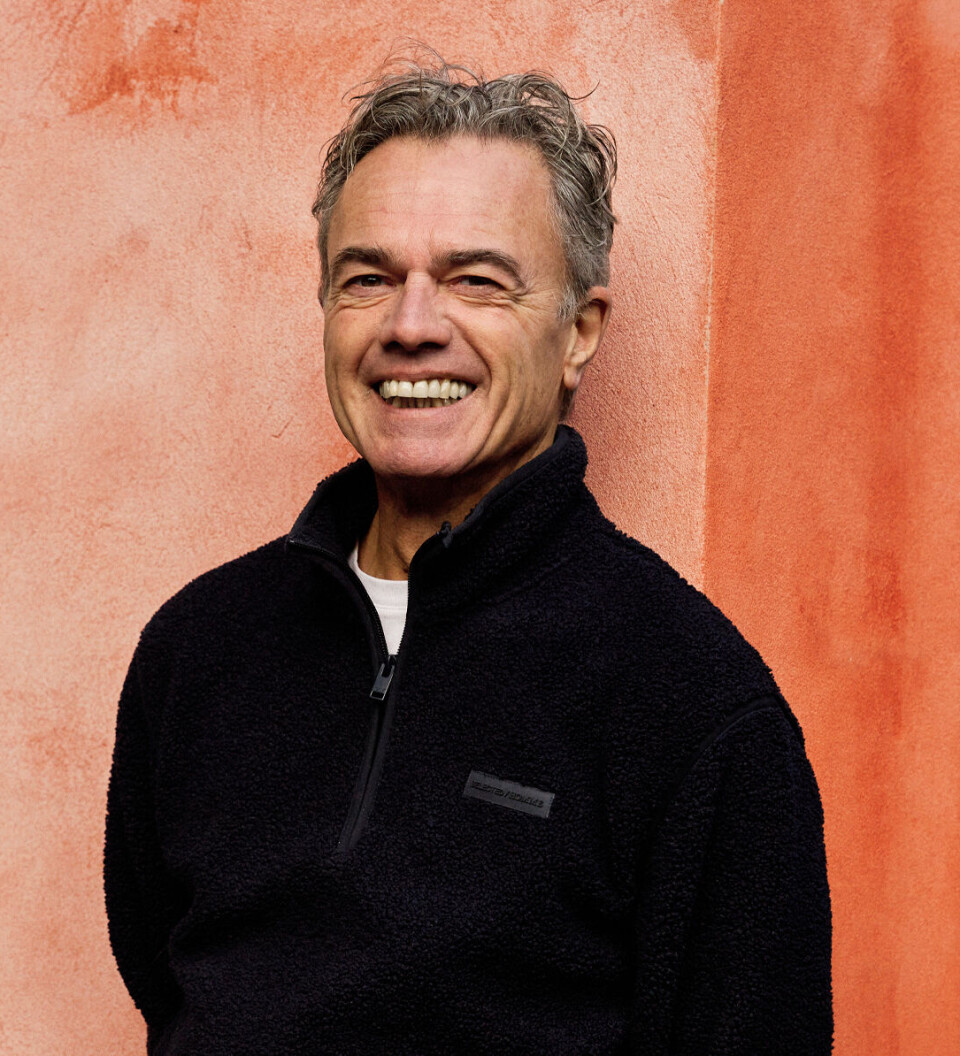

”Anden verdenskrig er et billede på, at krig er den største politiske usikkerhed, man kan få i aktiemarkedet. Krigen ødelagde også al samhandel mellem landene,” siger Søren Plesner, postdoc ved Copenhagen Business School.

Samtidig peger han på, at anden verdenskrig er det, der endegyldigt trak USA ud af den store depression.

”Økonomien blev omstillet til en krigsøkonomi, hvor der skulle produceres en masse ting. Der var jobs til alle, og der kom mange flere hænder i arbejde. Mænd blev sendt til fronten, og mange kvinder blev ansat til at lave granater og kanoner,” siger han.

Slaget om Midway i 1942, da amerikanerne besejrede japanerne til søs, satte gang i aktiemarkedet. De værdier, der var tabt siden 1939, var indhentet igen i februar 1943. Fra april 1942 og indtil maj 1946 steg aktierne 158 procent.

Oliekrisen

Den internationale oliekrise sendte aktiemarkederne ned med 46 procent fra januar 1973 til december 1974. Krisen eskalerede, da USA stillede sig på israelernes side i Yom Kippur-krigen. Det fik de arabiske lande til at skrue ned for oliehanerne for at lamme den vestlige verdens økonomier.

I løbet af bare to måneder steg prisen på olie med knap 300 procent, og det sendte de fleste vestlige lande i recession. Ud over at det gik hårdt ud over væksten og skabte høj arbejdsløshed, resulterede det også i inflation, hvilket udhulede opsparingen hos dem, der ikke ejede fast ejendom.

”Aktierne led under vækstopbremsningen, men de led også under høj inflation og høje renter. Valget for investorerne stod mellem, om de skulle købe aktier eller obligationer, som gav 12 procent i rente. Når der var høj inflation og høje renter, ramte det aktierne, fordi konkurrencen fra obligationer blev for stor,” siger chefstrateg hos Velliv, Henrik Henriksen.

Det, aktierne tabte på oliekrisen, havde de indhentet igen i juli 1976, men perioden med meget svingende aktiekurser fortsatte.

”70’erne var en elendig periode for aktier. Stigende inflation og stigende renter er gift for aktiemarkedet, og det var 70’erne et godt eksempel på,” siger Henrik Henriksen og peger på, at aktierne først for alvor begyndte at stige til nye niveauer, da den amerikanske centralbankchef Paul Volcker lykkedes med at kvæle den høje amerikanske inflation i begyndelsen af 80’erne.

Ud over de store økonomiske konsekvenser betød oliekrisen, at Danmark ændrede energipolitik. Der kom fokus på energirenoveringer i boligerne, og udviklingen af alternative energikilder, især vindenergi, tog sin spæde start. I samme periode øgedes fokus på udvinding af olie i Nordsøen, som Danmark siden har tjent styrtende på.

’Sorte mandag’ på Wall Street

Et kursskred på 23 procent. Det var, hvad børsfolkene på Wall Street slæbte med sig, da de slukørede – flere endda på selvmordets rand – gik hjem fra jobbet mandag 19. oktober 1987.

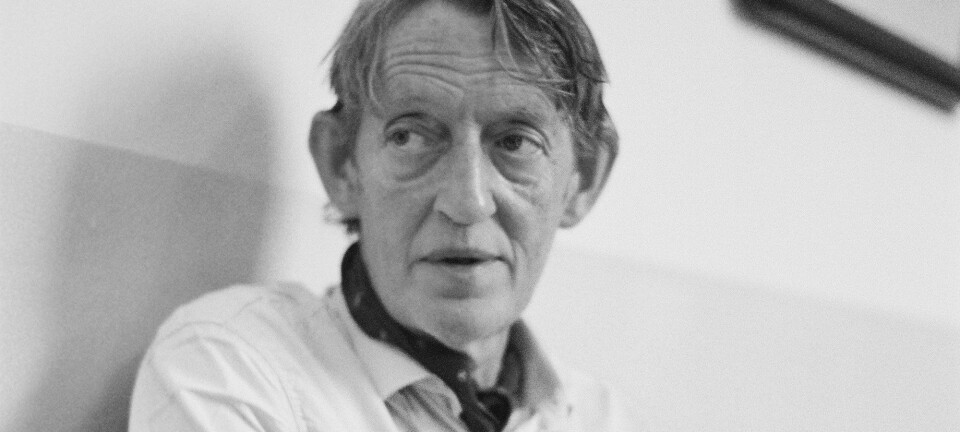

”Det var et lyn, der slog ned i markedet. Det var virkeligt et chok, at det kunne falde mere end en femtedel på en dag. Man var frygtelig nervøs for, om det var starten på en lang og dyb økonomisk krise,” siger chefstrateg i Jyske Bank, Ib Fredslund Madsen, om dagen, der i børskredse er kendt som ’Black Monday’.

Forud var gået en spekulativ periode fra starten af 1980’erne, da de finansielle markeder blev liberaliseret, og USA’s præsident Reagan førte en ekspansiv finanspolitik. Årene op til 1987 var desuden præget af mange virksomhedsovertagelser i USA, blandt andet fordi man kunne trække lånene til købene fra i skat. En skattefordel, der var med til at skabe en aktieboble.

”Det, der var med til at udløse det store skred i aktiekurserne, var for det første et lovforslag om, at man ikke længere skulle kunne trække renterne fra på lån til disse virksomhedsovertagelser,” siger cheføkonom i Nordea, Helge Pedersen.

For det andet blev kursfaldene voldsomme, fordi der var mange computerhandler involveret.

”Det var første gang, man så, hvor meget computersalg kan betyde for aktiemarkederne. Når aktierne faldt, udløste det nye salgsordrer på nye lavere niveauer, og så faldt det yderligere. Det var med til at udløse det her sindssyge fald på en dag,” siger Helge Pedersen.

’Sorte mandag’ var dog mere udtryk for en aktieboble, end det var udtryk for en reel økonomisk krise.

”Den dag tænkte man jo, at nu falder verden sammen. Det gjorde den bare ikke. Markederne kom tilbage, og de økonomiske effekter var faktisk ikke så store. Det var en underlig kort krise, hvor investorerne gik fuldstændig i panik, men vi lærte, at markedet kan falde og stige mere, end vi har fantasi til at forestille os,” siger Ib Fredslund Madsen.

Samlet set faldt aktierne 33 procent fra 25. august 1987 til 19. oktober samme år. To år senere – i maj 1989 – havde aktiemarkederne indhentet det tabte.

Dot.com-boblen

I halen på internettets udbredelse i anden halvdel af 1990’erne opstod en nærmest manisk tro på it-aktier hos investorer og spekulanter, der handlede priserne til himmels.

”Vi havde kunder, der ringede ind og ville købe aktier i it-selskaber, vi aldrig havde hørt om. Det havde de klassiske karakteristika af hysteri. Mange mente, at it-aktier var usårlige, og dem skulle man bare have mange af. Man mente, de var immune over for økonomiske udsving, fordi vi skulle bruge internet og it hele tiden,” siger Ib Fredslund Madsen:

”Normalt plejer man at vurdere en akties pris i forhold til indtjeningen. I stedet var der nogen, der opfandt begrebet ’price/click’. Det blev frit slag for at handle priserne på it-aktierne op hinsides al fornuft, og det blev normen, at de bare steg 3-4 procent hver dag.”

Den tendens fortsatte indtil marts 2000. Herefter gik det stærkt nedad, og da kalenderen viste oktober 2002, var aktieindekset over teknologiaktier – Nasdaqindekset – faldet med 78 procent. Boblen var bristet. Sekunderet af terrorangrebet på USA den 11. september 2001, havde it-boblen også hevet de brede aktieindeks med ned, og fra toppen til bunden faldt de brede indeks med 47 procent.

It-boblen ramte primært aktiemarkedet.

”Det var en nedtur for folk på første klasse, velhavere og investorer. Nasdaqindekset blev smadret. Det var eufori, der blev afløst af de barske realiteter, da man begyndte at måle på, hvilken indtjening selskaberne kunne levere. Da måtte man bare sige, at it-selskaberne ikke havde noget tøj på. Det var kejserens nye klæder. Boligmarkedet havde det til gengæld okay, og arbejdsløsheden blev ikke specielt høj,” siger Henrik Henriksen.

Aktiemarkedet havde til gengæld fået en lærestreg.

”Man lærte, at der ikke er nogen brancher, der ikke er afhængige af, hvordan det går i økonomien. Alle selskaber er afhængige af, at der er noget efterspørgsel fra forbrugerne,” siger Ib Fredslund Madsen.

De brede aktieindeks hentede det tabte igen i oktober 2006.

Finanskrisen

Boliglån til folk, der reelt ikke havde økonomi til at købe en bolig. Det lyder ikke som en god ide, og det var det heller ikke. Alligevel var det netop, hvad den amerikanske banksektor strikkede sammen og formidlede til familier med lave indkomster.

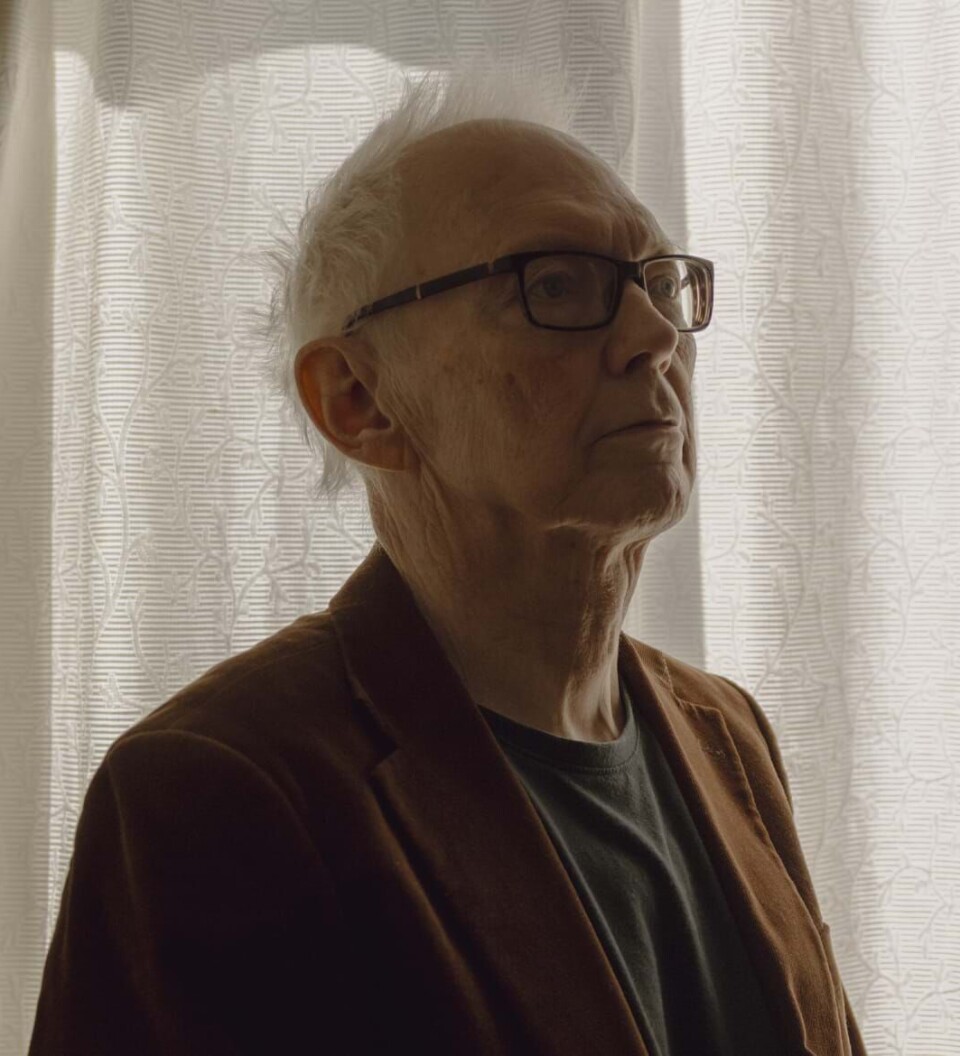

”Det nye paradigme var, at fortsatte stigninger i huspriserne ville finansiere renter og afdrag på de lån, boligejerne ikke selv havde råd til at betale,” siger Søren Plesner, postdoc ved Copenhagen Business School.

Samtidig havde banker, pensionskasser og investeringsfonde i hele verden investeret kraftigt i obligationerne bag de tvivlsomme lån, der gik under navnet subprime-lån. Da huspriserne i årene op til finanskrisen begyndte at knirke, og mange boligejere ikke kunne betale renter og afdrag, fik bankerne gigantiske tab på deres investeringer i lånene. Flere investeringsbanker gik konkurs i 2007 og 2008, mens andre blev nationaliseret.

15. september 2008 betegnes af mange som finanskrisens ’fødselsdag’. Den dag gik USA’s fjerdestørste investeringsbank Lehman Brothers konkurs som følge af voldsomme investeringer i de dårlige subprime-lån. En konkurs, der stadig står som den største i USA nogensinde, og som indledte et af historiens største kursfald på aktiemarkedet.

”Den dag intensiveredes krisen helt vildt. Da blev alle banker mistroiske over for hinanden. Alle mistænkte de andre banker for at være ved at gå fallit. Man vidste jo ikke, hvor meget de andre havde investeret i de dårlige boliglån,” siger Ib Fredslund Madsen og peger på, at hele det finansielle system bygger på, at bankerne låner penge til og af hinanden.

”Pengemarkedet frøs til is. Ingen banker ville låne penge til hinanden. Når Lehman Brothers kunne gå ned, og bankerne var bundet sammen på kryds og tværs, var vi i tvivl, om hele det globale finansielle system ville kollapse fuldstændigt med massekonkurser. Og hvad ville det betyde? Man frygtede, at det ville udvikle sig til en gentagelse af depressionen i 30’erne,” siger han.

Det skete ikke. Staterne, herunder Danmark, garanterede for de største banker med enorme indsprøjtninger af likviditet.

Alligevel ramte finanskrisen også menigmand. Arbejdsløsheden eksploderede, og boligpriserne faldt dramatisk, så mange mistede deres friværdier, og de værst ramte måtte gå fra hus og hjem.

På aktiemarkedet gik det også ekstremt voldsomt for sig både op til og under selve finanskrisen. Fra oktober 2007 til marts 2009 faldt aktierne 57 procent.

”I de sidste 100 år er depressionen i 30’erne den værste. Men finanskrisen er det, der kommer tættest på, fordi det var en global, samtidig krise. Det var et krak i realøkonomien i form af den bristede boligboble. Krisen skabte meget store fald på aktiemarkederne, og den truede med at vælte finanssektoren. Var det sket, kunne selv folk, der havde ageret økonomisk fornuftigt have mistet deres opsparing,” siger Henrik Henriksen.

Aktierne indhentede tabene igen i august 2012.

Kilder: Kursfald- og stigninger er opgjort for Euroman af pensionsselskabet Velliv. I opgørelserne er brugt data fra Ned Davis Research og Bloomberg. Kursfald- og stigninger i artiklen tager udgangspunkt i de brede amerikanske aktieindeks, herunder S&P 500.